- 簿記を勉強していると銀行勘定調整表が出てきたんだけど……

- 銀行勘定調整表の書き方が分からない

- 銀行勘定調整表について教えて!

銀行勘定調整表は非常に複雑で、きちんと理解することが大切です。しかし、暗記しようとしてしまい、何度繰り返してもできるようにならないと悩んでしまう方が非常に多いです。

私は簿記通信講座を2012年から運営してきて数百名の合格者をこれまでに送り出させていただきました。もちろん銀行勘定調整表についても熟知しています。

この記事では簿記2級に合格するために必要な銀行勘定調整表の理解と「銀行残高基準法」「企業残高基準法」「両者区分調整法」の書き方について解説します。

この記事を読めば銀行勘定調整表が簿記2級の試験で出題されても自信を持って解答できるようになります。

結論を言うと、銀行勘定調整表は企業の当座預金残高と銀行の当座預金残高の不一致の原因を確かめるために作るものです。

銀行残高基準法では銀行の当座預金残高を企業の当座預金残高に、企業残高基準法では企業の当座預金残高を銀行の当座預金残高に、両者区分調整法では本来あるべき当座預金残高になるように調整します。

銀行勘定調整表を作成する目的:企業と銀行の残高を確認し、不一致があれば原因を確認する

当座預金に関する帳簿が正確に記帳されていたとしても、実際には取引銀行の当座預金残高と一致しないことがあります。

企業と銀行の残高の不一致は企業と銀行とで記帳のタイミングが違ったり、連絡がうまくいっていなかったりすることが原因で起こります。

そこで、1ヶ月に1度など(決算時には必ず)定期的に銀行から当座預金残高証明書を取り寄せます。

そして、企業の当座預金残高と銀行の当座預金残高の不一致の原因を確かめ、記帳が正確に行われているか確認しなければなりません。この確認のために銀行勘定調整表が作成されます。

不一致の原因

企業の当座預金残高と銀行の当座預金残高の不一致の原因には次の6つがあります。

不一致の原因の詳細と仕訳が必要かどうかについて表でまとめると次のようになります。

| 不一致の原因 | 企業側 | 銀行側 | 当社修正仕訳 |

|---|---|---|---|

| 未取立小切手 | 入金記帳 | 未記帳 | 不要 |

| 時間外入金 | 入金記帳 | 未記帳 | 不要 |

| 未取付小切手 | 出金記帳 | 未記帳 | 不要 |

| 未渡小切手 | 出金記帳 | 未記帳 | 必要 |

| 銀行から企業への未通知 | 未記帳 | 入金or出金記帳 | 必要 |

| 誤記帳 | 入金or出金記帳 | 入金or出金記帳 | 必要 |

この表を覚えるものではありません。それぞれの取引の内容をしっかりと理解し、必要であればその仕訳を導き出すことができるようにしておくことが大切です。

銀行勘定調整表の作成方法【3種類】

銀行勘定調整表を作成する方法は次の3種類があります。

- 銀行残高基準法

- 企業残高基準法

- 両者区分調整法

銀行残高基準法:銀行の当座預金残高証明書残高を基準にして銀行勘定調整表を作成

銀行残高基準法は銀行の当座預金残高証明書残高を基準にして銀行勘定調整表を作成します。

不一致の原因を分析して次のように処理します。

- 銀行>企業…銀行の当座預金残高証明書残高からマイナス

- 銀行<企業…銀行の当座預金残高証明書残高にプラス

銀行の当座預金残高証明書残高を基準にするので、企業の当座預金帳簿残高には加減しないところがポイントです。

不一致の原因が全て銀行勘定調整表に書き込まれれば、銀行の当座預金残高証明書残高は企業の当座預金帳簿残高に一致します。

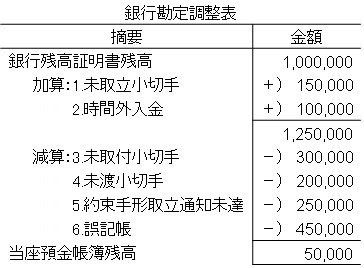

では、問題を使って銀行残高基準法による銀行勘定調整表の作成方法を具体的に説明していきます。

当社が取引銀行より取り寄せた当座預金残高証明書(決算日付)は、当座預金帳簿残高と一致していなかった。次の資料により銀行残高基準法によって銀行勘定調整表を作成しなさい。

- 銀行から取り寄せた当座預金残高証明書残高…1,000,000円

- 当社の当座預金帳簿残高…50,000円

不一致の原因

- 得意先より売掛金の回収として、同社振出しの小切手150,000円を受け取り、ただちに当座預金として預け入れたが、いまだ取り立てられていなかった。

- 決算日に現金100,000円を当座預金口座に預け入れたが、銀行の営業時間終了後であったため、銀行は翌日の入金として処理していた。

- 仕入先へ振り出した小切手300,000円がいまだ銀行で未払いである。

- 仕入先に買掛金の支払いのため小切手200,000円を振り出したが、先方に未渡しであり、いまだ金庫に保管されていた。

- 得意先に対する受取手形250,000円が期日決済され取り立てられていたが、その通知が当社に未達であった。

- 支払手形50,000円が当座預金口座から決済されていたが、当社では500,000円決済されていたものとして記帳していた。

この問題をもとに銀行残高基準法による銀行勘定調整表を作成していきます。まずは銀行不一致の原因を一つ一つチェックしていきます。

1.未取立小切手:銀行がまだ取り立てていない小切手

受け取った小切手が取り立てられていなかったので、1は未取立小切手になります。当社は当座預金として預け入れた時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 当座預金 | 150,000 | 現金 | 150,000 |

つまり、企業の当座預金残高は150,000円増加しています。しかし、銀行の当座預金残高は全く増加していません。よって次のようになります。

企業(+150,000)>銀行(0)

よって、この不一致を修正するためには銀行側に150,000円加算しなければならないということになります。

2.時間外入金:銀行の営業時間外に行った入金

営業時間終了後の入金なので、2は時間外入金になります。当社は現金100,000円を当座預金に預け入れた時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 当座預金 | 100,000 | 現金 | 100,000 |

つまり、企業の当座預金残高は100,000円増加しています。しかし、銀行の当座預金残高は当日の時点では全く増加していません(翌日増加します)。よって次のようになります。

企業(+100,000)>銀行(0)

よって、この不一致を修正するためには銀行側に100,000円加算しなければならないということになります。

3.未取付小切手:振り出したけれどまだ取り立てられていない小切手

振り出した小切手が取り立てられていないので、3は未取付小切手になります。当社は小切手を振り出した時点で、次の仕訳を切っているはずです(借方は重要ではありません)。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 買掛金など | 300,000 | 当座預金 | 300,000 |

つまり、企業の当座預金残高は300,000円減少しています。しかし、銀行の当座預金残高は全く減少していません。よって次のようになります。

企業(-300,000)<銀行(0)

よって、この不一致を修正するためには銀行側から300,000円減算しなければならないということになります。

4.未渡小切手:まだ渡していない小切手

先方に未渡しとあるので、4は未渡小切手になります。当社は小切手を振り出した時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 買掛金 | 200,000 | 当座預金 | 200,000 |

つまり、企業の当座預金残高は200,000円減少しています。しかし、銀行の当座預金残高は全く減少していません。よって次のようになります。

企業(-200,000)<銀行(0)

よって、この不一致を修正するためには銀行側から200,000円減算しなければならないということになります。

5.銀行から企業への未通知

通知が当社に未達なので、5は銀行から企業への未通知になります。未通知のため当社は全く仕訳を切っていません。

しかし、銀行では受取手形250,000円を取り立てたため250,000円増加しています。よって次のようになります。

企業(0)<銀行(+250,000)

よって、この不一致を修正するためには銀行側から250,000円減算しなければならないということになります。

6.誤記帳

金額を誤って記帳しているため、6は誤記帳となります。当社は通知を受けた時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 支払手形 | 500,000 | 当座預金 | 500,000 |

つまり、当座預金は500,000円減少しています。しかし、正確な金額は50,000円のため、銀行は50,000円当座預金を減少させています。よって次のようになります。

企業(-500,000)<銀行(-50,000)

よって、この不一致を修正するためには銀行側から450,000円減算しなければならないということになります。

ここまで行ってきた不一致の修正を加算と減算に分けて銀行勘定調整表に記入していきます。

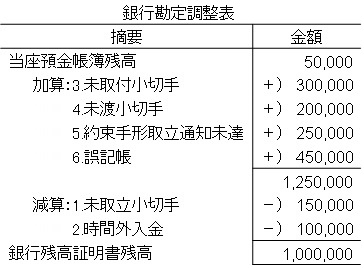

企業残高基準法:企業の当座預金帳簿残高を基準にして銀行勘定調整表を作成

企業残高基準法は企業の当座預金帳簿残高を基準にして銀行勘定調整表を作成します。

不一致の原因を分析して次のように処理します。

- 銀行>企業…企業の当座預金帳簿残高にプラス

- 銀行<企業…企業の当座預金帳簿残高からマイナス

企業の当座預金帳簿残高を基準にするので、銀行の当座預金残高証明書残高には加減しないところがポイントです。

不一致の原因が全て銀行勘定調整表に書き込まれれば、企業の当座預金帳簿残高は銀行の当座預金残高証明書残高に一致します。

では、問題を使って企業残高基準法による銀行勘定調整表の作成方法を具体的に説明していきます。

当社が取引銀行より取り寄せた当座預金残高証明書(決算日付)は、当座預金帳簿残高と一致していなかった。次の資料により銀行残高基準法によって銀行勘定調整表を作成しなさい。

- 銀行から取り寄せた当座預金残高証明書残高…1,000,000円

- 当社の当座預金帳簿残高…50,000円

不一致の原因

- 得意先より売掛金の回収として、同社振出しの小切手150,000円を受け取り、ただちに当座預金として預け入れたが、いまだ取り立てられていなかった。

- 決算日に現金100,000円を当座預金口座に預け入れたが、銀行の営業時間終了後であったため、銀行は翌日の入金として処理していた。

- 仕入先へ振り出した小切手300,000円がいまだ銀行で未払いである。

- 仕入先に買掛金の支払いのため小切手200,000円を振り出したが、先方に未渡しであり、いまだ金庫に保管されていた。

- 得意先に対する受取手形250,000円が期日決済され取り立てられていたが、その通知が当社に未達であった。

- 支払手形50,000円が当座預金口座から決済されていたが、当社では500,000円決済されていたものとして記帳していた。

この問題をもとに企業残高基準法による銀行勘定調整表を作成していきます。まずは不一致の原因を一つ一つチェックしていきます。

1.未取立小切手:銀行がまだ取り立てていない小切手

受け取った小切手が取り立てられていなかったので、1は未取立小切手になります。当社は当座預金として預け入れた時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 当座預金 | 150,000 | 現金 | 150,000 |

つまり、企業の当座預金残高は150,000円増加しています。しかし、銀行の当座預金残高は全く増加していません。よって次のようになります。

企業(+150,000)>銀行(0)

よって、この不一致を修正するためには企業側から150,000円減算しなければならないということになります。

2.時間外入金:銀行の営業時間外に行った入金

営業時間終了後の入金なので、2は時間外入金になります。当社は現金100,000円を当座預金に預け入れた時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 当座預金 | 100,000 | 現金 | 100,000 |

つまり、企業の当座預金残高は100,000円増加しています。しかし、銀行の当座預金残高は当日の時点では全く増加していません(翌日増加します)。よって次のようになります。

企業(+100,000)>銀行(0)

よって、この不一致を修正するためには企業側から100,000円減算しなければならないということになります。

3.未取付小切手:振り出したけれどまだ取り立てられていない小切手

振り出した小切手が取り立てられていないので、3は未取付小切手になります。当社は小切手を振り出した時点で次の仕訳を切っているはずです(借方は重要ではありません)。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 買掛金など | 300,000 | 当座預金 | 300,000 |

つまり、企業の当座預金残高は300,000円減少しています。しかし、銀行の当座預金残高は全く減少していません。よって次のようになります。

企業(-300,000)<銀行(0)

よって、この不一致を修正するためには企業側に300,000円加算しなければならないということになります。

4.未渡小切手:まだ渡していない小切手

先方に未渡しとあるので、4は未渡小切手になります。当社は小切手を振り出した時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 買掛金 | 200,000 | 当座預金 | 200,000 |

つまり、企業の当座預金残高は200,000円減少しています。しかし、銀行の当座預金残高は全く減少していません。よって次のようになります。

企業(-200,000)<銀行(0)

よって、この不一致を修正するためには企業側に200,000円加算しなければならないということになります。

5.銀行から企業への未通知

通知が当社に未達なので、5は銀行から企業への未通知になります。未通知のため当社は全く仕訳を切っていません。

しかし、銀行では受取手形250,000円を取り立てたため250,000円増加しています。よって次のようになります。

企業(0)<銀行(+250,000)

よって、この不一致を修正するためには企業側に250,000円加算しなければならないということになります。

6.誤記帳

金額を誤って記帳しているため、6は誤記帳となります。当社は通知を受けた時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 支払手形 | 500,000 | 当座預金 | 500,000 |

つまり、当座預金は500,000円減少しています。しかし、正確な金額は50,000円のため、銀行は50,000円当座預金を減少させています。よって次のようになります。

企業(-500,000)<銀行(-50,000)

よって、この不一致を修正するためには企業側に450,000円加算しなければならないということになります。

ここまで行ってきた不一致の修正を加算と減算に分けて銀行勘定調整表に記入していきます。

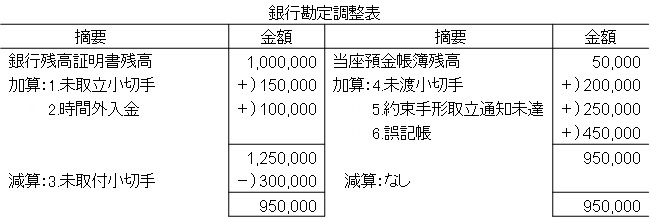

両者区分調整法:銀行の残高と企業の残高に不一致となった取引の額をそれぞれ加減

銀行から取り寄せた銀行残高証明書残高と企業の当座預金帳簿残高に不一致となった取引の額をそれぞれ加減します。そうすることで企業残高と銀行残高が一致します。

こうやって銀行勘定調整表を作成する方法が両者区分調整法です。

両者区分調整法で銀行勘定調整表を作成した結果として一致した額は、本来あるべき正しい当座預金残高になります。

不一致の原因を分析して次のように処理します。

- 仕訳が必要…企業側が誤っているということなので企業側に加減

- 仕訳が不要…企業側は正しいということなので銀行側に加減

加算するか減算するかは不一致を修正できる方を選びます。「少ない方に加算する」「多い方から減算する」ということです。

表でまとめると、次のようになります。

| 銀行>企業 | 銀行<企業 | |

|---|---|---|

| 仕訳必要 | 企業側に加算 | 企業側から減算 |

| 仕訳不要 | 銀行側から減算 | 銀行側に加算 |

不一致の原因が全て銀行勘定調整表に書き込まれれば、企業の当座預金帳簿残高と銀行の当座預金残高証明書残高は一致します。

では、問題を使って両者区分調整法による銀行勘定調整表の作成方法を具体的に説明していきます。

当社が取引銀行より取り寄せた当座預金残高証明書(決算日付)は、当座預金帳簿残高と一致していなかった。次の資料により銀行残高基準法によって銀行勘定調整表を作成しなさい。

- 銀行から取り寄せた当座預金残高証明書残高…1,000,000円

- 当社の当座預金帳簿残高…50,000円

不一致の原因

- 得意先より売掛金の回収として、同社振出しの小切手150,000円を受け取り、ただちに当座預金として預け入れたが、いまだ取り立てられていなかった。

- 決算日に現金100,000円を当座預金口座に預け入れたが、銀行の営業時間終了後であったため、銀行は翌日の入金として処理していた。

- 仕入先へ振り出した小切手300,000円がいまだ銀行で未払いである。

- 仕入先に買掛金の支払いのため小切手200,000円を振り出したが、先方に未渡しであり、いまだ金庫に保管されていた。

- 得意先に対する受取手形250,000円が期日決済され取り立てられていたが、その通知が当社に未達であった。

- 支払手形50,000円が当座預金口座から決済されていたが、当社では500,000円決済されていたものとして記帳していた。

この問題をもとに両者区分調整法による銀行勘定調整表を作成していきます。まずは不一致の原因を一つ一つチェックしていきます。

1.未取立小切手:銀行がまだ取り立てていない小切手

受け取った小切手が取り立てられていなかったので、1は未取立小切手になります。当社は当座預金として預け入れた時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 当座預金 | 150,000 | 現金 | 150,000 |

つまり、企業の当座預金残高は150,000円増加しています。しかし、銀行の当座預金残高は全く増加していません。よって次のようになります。

企業(+150,000)>銀行(0)

また、未取立小切手は「仕訳なし」なので記入するのは銀行側です。よって、この不一致を修正するためには銀行側に150,000円加算しなければならないということになります。

2.時間外入金:銀行の営業時間外に行った入金

営業時間終了後の入金なので、2は時間外入金になります。当社は現金100,000円を当座預金に預け入れた時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 当座預金 | 100,000 | 現金 | 100,000 |

つまり、企業の当座預金残高は100,000円増加しています。しかし、銀行の当座預金残高は当日の時点では全く増加していません(翌日増加します)。よって次のようになります。

企業(+100,000)>銀行(0)

また、時間外入金は「仕訳なし」なので記入するのは銀行側です。よって、この不一致を修正するためには銀行側に100,000円加算しなければならないということになります。

3.未取付小切手:振り出したけれどまだ取り立てられていない小切手

振り出した小切手が取り立てられていないので、3は未取付小切手になります。当社は小切手を振り出した時点で次の仕訳を切っているはずです(借方は重要ではありません)。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 買掛金など | 300,000 | 当座預金 | 300,000 |

つまり、企業の当座預金残高は300,000円減少しています。しかし、銀行の当座預金残高は全く減少していません。よって次のようになります。

企業(-300,000)<銀行(0)

また、未取付小切手は「仕訳なし」なので記入するのは銀行側です。よって、この不一致を修正するためには銀行側から300,000円減算しなければならないということになります。

4.未渡小切手:まだ渡していない小切手

先方に未渡しとあるので、4は未渡小切手になります。当社は小切手を振り出した時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 買掛金 | 200,000 | 当座預金 | 200,000 |

つまり、企業の当座預金残高は200,000円減少しています。しかし、銀行の当座預金残高は全く減少していません。よって次のようになります。

企業(-200,000)<銀行(0)

また、未渡小切手の仕訳は必要なので記入するのは企業側です。よって、この不一致を修正するためには企業側に200,000円加算しなければならないということになります。

5.銀行から企業への未通知

通知が当社に未達なので、5は銀行から企業への未通知になります。未通知のため当社は全く仕訳を切っていません。

しかし、銀行では受取手形250,000円を取り立てたため250,000円増加しています。よって次のようになります。

企業(0)<銀行(+250,000)

また、未通知ということは仕訳は必要なので記入するのは企業側です。よって、この不一致を修正するためには企業側に250,000円加算しなければならないということになります。

6.誤記帳

金額を誤って記帳しているため、6は誤記帳となります。当社は通知を受けた時点で次の仕訳を切っているはずです。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 支払手形 | 500,000 | 当座預金 | 500,000 |

つまり、当座預金は500,000円減少しています。しかし、正確な金額は50,000円のため、銀行は50,000円当座預金を減少させています。よって次のようになります。

企業(-500,000)<銀行(-50,000)

また、誤記帳ということは仕訳は必要なので記入するのは企業側です。よって、この不一致を修正するためには企業側に450,000円加算しなければならないということになります。

ここまで行ってきた不一致の修正を企業と銀行、加算と減算に分けて銀行勘定調整表に記入していきます。

銀行勘定調整表の摘要欄の記入内容に決まりはない

銀行勘定調整表には摘要欄があります。摘要欄には「時間外入金」や「未取立小切手」などの言葉を書くことになっています。しかし、摘要欄に書く言葉は決まっていません。覚える必要もありません。

銀行勘定調整表は当座預金の「企業残高」と「銀行残高」の不一致の原因を確認し必要があれば修正するために作られます。つまり、ただの企業内部でのチェック用紙だからです。

企業の中で通じればどのように書いても構わないということになります。簿記検定でもよほど取引と異なることを書かない限り大丈夫です。

【まとめ】3種類の銀行勘定調整表の書き方をわかりやすく

銀行勘定調整表は企業の当座預金残高と銀行の当座預金残高の不一致の原因を確かめるために作ります。

銀行残高基準法:銀行の当座預金残高証明書残高を基準にして銀行勘定調整表を作成

銀行残高基準法は銀行の当座預金残高証明書残高を基準にして銀行勘定調整表を作成します。不一致の原因を分析して次のように処理します。

- 銀行>企業…銀行の当座預金残高証明書残高からマイナス

- 銀行<企業…銀行の当座預金残高証明書残高にプラス

企業残高基準法:企業の当座預金帳簿残高を基準にして銀行勘定調整表を作成

企業残高基準法は企業の当座預金帳簿残高を基準にして銀行勘定調整表を作成します。不一致の原因を分析して次のように処理します。

- 銀行>企業…企業の当座預金帳簿残高にプラス

- 銀行<企業…企業の当座預金帳簿残高からマイナス

両者区分調整法:銀行の残高と企業の残高に不一致となった取引の額をそれぞれ加減

銀行から取り寄せた銀行残高証明書残高と企業の当座預金帳簿残高に不一致となった取引の額をそれぞれ加減します。そうすることで企業残高と銀行残高が一致します。

こうやって銀行勘定調整表を作成する方法が両者区分調整法です。

不一致の原因を分析して次のように処理します。

- 仕訳が必要…企業側が誤っているということなので企業側に加減

- 仕訳が不要…企業側は正しいということなので銀行側に加減

- 弊社が運営している【簿記革命2級】は、当サイト「暗記不要の簿記独学講座-商業簿記2級」「暗記不要の簿記独学講座-工業簿記2級」を大幅に加筆修正したテキストと、テキストに完全対応した問題集がセットの通信講座です。私とともに簿記2級や簿記1級の合格を目指して勉強したい方は簿記2級通信講座【簿記革命2級】をご検討ください。

- 簿記2級を効果的に身につけるためには、効果的な勉強方法で勉強することが大切です。簿記2級の勉強法については「簿記1級にラクラク受かる勉強法-簿記2級」で詳しく解説しています。

- 簿記2級の独学に向いたテキストについては「【2021年版】独学向け簿記2級おすすめテキスト【8つのテキストを徹底比較】」で詳しく解説しています。

コメント