- 簿記を勉強していたら減価償却っていう内容が出てきたんだけど……

- 固定資産を期中に取得した場合、どのように減価償却したらいいのか分からない

- 減価償却の仕訳について教えて!

減価償却は簿記3級で勉強する内容の中で最も難しい考え方の一つです。減価償却が理解できずに簿記に苦手意識を持ってしまう方が非常に多いです。

私は簿記通信講座を2012年から運営してきて数百名の合格者をこれまでに送り出させていただきました。もちろん減価償却についても熟知しています。

この記事では簿記3級に合格するために必要な減価償却の知識について解説します。

この記事を読めば減価償却を難しいと感じることはなくなります。簿記3級の試験でも自信を持って解答できるようになります。

結論を言うと、減価償却とは「減った価値に見合った分をなくすこと」で、固定資産を使うことで減った価値を費用として認識することです。

減価償却は月割で行い、1ヶ月未満の月は1ヶ月に繰り上げます。

減価償却:減った価値に見合った分をなくすこと

減価償却とは一体何でしょうか。漢字を分解して考えてみると『減った価値を償(つぐな)って却(しりぞ)ける』と読めます。つまり、減価償却とは『減った価値に見合った分をなくすこと』です。

では、どういうことなのか考えてみましょう。

例えば、5年間使えるパソコンを10万円で買ったとします。簡単に考えるために、5年後の価値は0円だとします。また、『毎年一定の金額』が減っていくとします(定額法と言います)。

今年の1年間で減った(使った)価値はいくらでしょう。

5年間で10万円分を使うことになるので、今年1年では、(10万円÷5年=)2万円です。この2万円が今年1年間で使った価値ということになります。

この減った価値2万円をパソコン(備品)の帳簿価額から減らすことが減価償却です。この2万円は今年1年間で使ったので、費用と考えます。

つまり、この2万円を決算時に帳簿価額から減らし、同額を費用として計上するのです。

ちなみに、使える期間(この例では5年間)のことを耐用年数といいます。計算式としては、「取得原価÷耐用年数=年間の減価償却費」となります。

式を暗記しようとするのではなく、式の意味をきちんと理解して自力で式を立てられるようにするという意識を持つことが重要です。

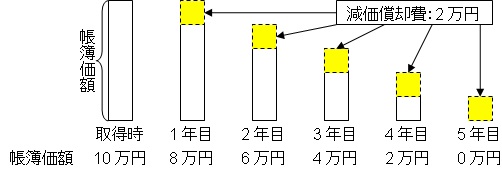

減価償却のイメージ【定額法】

先ほどの例をイメージで表すと次のようになります。

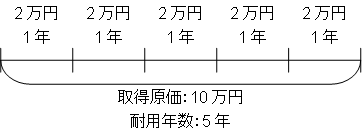

ただ、試験中にこのような図を描くと時間がかかります。そこで、次のような数直線で考えることをお勧めします。

この図だけでも1年間の減価償却費が2万円だとイメージできます。慣れてくれば頭の中だけで考えられるようになります。

減価償却は価値が減る固定資産(減価償却資産)に対してのみ行う【土地に減価償却は行わない】

基本的に減価償却は固定資産に対して行いますが、全ての固定資産に対して減価償却を行うわけではありません。価値が減らない固定資産は減価償却の必要はないのです。

では価値が減らない固定資産とは何でしょうか。答えは「土地」です。土地は何年経っても価値は減りません。

価値が減らないということは減価しないということなので、減価償却は必要ありません。

残存価額:使い終わった後に残る価値

先程の例では、使い終わった後の価値は0円だと仮定しました。しかし、実際には使い終わった後も価値がある場合もあります。

簿記検定試験では使い終わった後の価値が設定されていることが多いです。使い終わった後の価値のことを残存価額と言います。

簿記検定では残存価額は取得価額の10%と設定されることがほとんどです。なぜ10%なのかという点について簿記の理論的な裏付けはありません。税法でそう決まっている(決まっていた)からです。

残存価額がある場合は、その固定資産を使い終わったときに残存価額が残るように減価償却しなければなりません。残存価額を残すためには取得価額から残存価額を引いた金額を耐用年数で割るようにします。

計算式は次のようになります。

(取得原価-残存価額)÷耐用年数=年間の減価償却費

式を暗記しようとするのではなく、次の形で、式の意味をきちんと理解しておくことが重要です。

- 取得原価-残存価額=耐用年数内に償却しなければならない額(要償却額)

- 要償却額÷耐用年数=年間の減価償却費

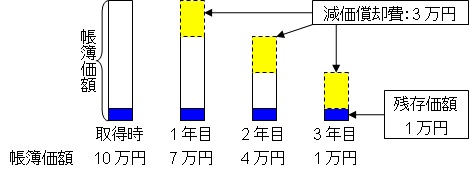

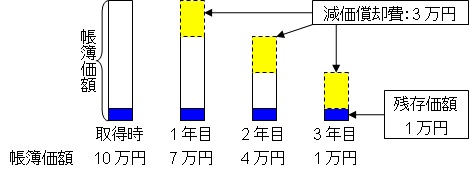

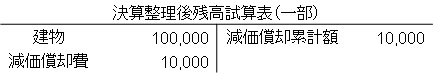

残存価額がある場合の減価償却のイメージ

- 取得原価:10万円

- 残存価額:1万円

- 耐用年数:3年

この例をイメージで表すと次のようになります。

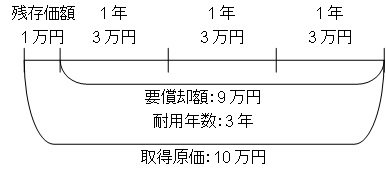

試験中にこのような図を描くと時間がかかります。そこで、次のように数直線で考えることをお勧めします。

この図だけでも1年間の減価償却費が3万円だとイメージできます。

期中に購入した場合は月割りで減価償却する【月の途中での取得は切り上げ】

これまでの例は1年間ずっと固定資産を使用している前提でした。しかし、実際には会計期間の途中で固定資産を取得することもあります。

会計期間の途中で固定資産を取得する場合、減価償却はどのように行うのでしょうか。

減価償却費は通常は月割りで計算します(もちろん問題文の指示が月割りでない場合は問題文の指示が優先です)。

月割りで計算する場合の減価償却費は、「年間の減価償却費÷12×使用した月数」で求めることができます。

- 年間の減価償却費÷12=1ヶ月間の減価償却費

- 1ヶ月間の減価償却費×使用した月数=使用した月数に対応した減価償却費

このような形で考えることになります。式を暗記しようとするのではなく、式の意味をきちんと理解して自力で立てられるようにするという意識を持つことが重要です。

減価償却費の計上の出題例【建物・備品(パソコンなど)共通】

減価償却費を求めるのに必要な数字は取得原価と残存価額と耐用年数

年間の減価要却費は「(取得原価-残存価額)÷耐用年数」で計算します。ということは、この式を使って年間の減価償却費を求めるためには、次の3つが分かっていなければいけないということです。

- 取得原価

- 残存価額

- 耐用年数

逆に言えば、この3つを問題文からきちんと読み取ることがポイントになります。

取得原価を計算する問題が出題されることがあります。取得原価を計算する問題の解き方については「【減価償却費】有形固定資産の取得原価の求め方」で詳しく解説しています。

前期以前に取得した固定資産の減価償却費の計上

取得原価500,000円の備品を定額法(耐用年数10年、残存価額は取得原価の10%)で減価償却費を計算してみましょう。この備品は前期以前に取得したものとします。

まず、取得原価、残存価額、耐用年数の3つを読み取ります。

- 取得原価:500,000円

- 残存価額:500,000円×10%=50,000円

- 耐用年数:10年

この数値を使って減価償却費を計算します。

10年間で500,000円の備品が50,000円になるので、10年間で(取得原価500,000円-残存価額50,000円=)450,000円を償却するということになります。

(要償却額450,000円÷耐用年数10年=)45,000円が年間の減価償却費になります。

公式を使うと「(取得原価500,000円×90%)÷耐用年数10年=45,000円」です。答えは45,000円となります。

期中に取得した固定資産の減価償却費の計上

取得原価500,000円の備品を定額法(耐用年数10年、残存価額は取得原価の10%、月割り)で減価償却費を計算してみましょう。

ただし、今回はこの備品を9月13日(会計期間:1月1日~12月31日)に取得し、使用しているものとします。

今回の場合もまず、取得原価、残存価額、耐用年数の3つを読み取ります。

- 取得原価:500,000円

- 残存価額:500,000円×10%=50,000円

- 耐用年数:10年

この数値を使ってまず年間の減価償却費を計算します。

10年間で500,000円の備品が50,000円になるので、10年間で(取得原価500,000円-残存価額50,000円=)450,000円を償却するということになります。

(要償却額450,000円÷耐用年数10年=)45,000円が年間の減価償却費になります。

公式を使うと「(取得原価500,000円×90%)÷耐用年数10年=45,000円」となります。

ここまでは先ほどの例と変わりません。ここからが違います。

今回は会計期間の途中で固定資産を取得しているので、1年分の減価償却費を計上するわけにはいきません。9月13日から12月31日までの分の減価償却費を計上しなければいけないのです。

減価償却費を月割りで計算する場合、1ヶ月未満の月は1ヶ月に繰り上げます。9月を含んで、9月~12月までなので、4ヶ月分となります。

1年分の減価償却費45,000円を12で割ることで1ヶ月分の減価償却費を求めることができます。計算すると3,750円となります。

これの4か月分なので(1ヵ月あたりの減価償却費3,750円×4ヶ月=)15,000円となります。答えは15,000円となります。

有形固定資産の減価償却の記帳方法には直接法と間接法がある

減価償却費の記帳方法には直接法と間接法があります。

直接法:固定資産の帳簿価額を直接減らす方法

建物の帳簿価額が100,000円、計算の結果求まった建物の減価償却費が10,000円だとします。このときの減価償却費の仕訳を考えてみましょう。

減価償却とは固定資産のうち減少した分の価値を減らして、その分を費用とすることでした。ということは、減価償却費は費用ということです。

費用の発生は借方に記入するので『(借)減価償却費10,000』となります。

では、貸方はどうなるのでしょうか。減価償却費と同じ額だけ固定資産の価値が減っています。減価償却費と同じ金額だけ建物の帳簿価額が減るのです。よって10,000円分だけ建物が減少します。

資産の減少は貸方なので、『(貸)建物10,000』となります。

まとめると次のようになります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 10,000 | 建物 | 10,000 |

この記帳方法を直接法といいます。

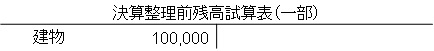

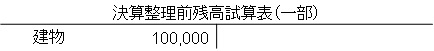

直接法の残高試算表

上の例で決算整理前残高試算表の一部を書くと、次のようになります。

そして、決算整理仕訳である次の仕訳を切ります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 10,000 | 建物 | 10,000 |

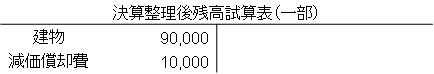

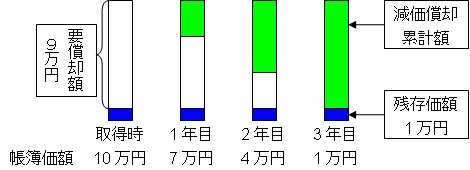

この仕訳を切ったあとの決算整理後残高試算表を書くと次のようになります。

次の3点を確認しておいてください。

- 試算表(総勘定元帳)を見ただけでは取得原価が分からない

- 建物にある金額は帳簿価額である

- 資産である建物のうちの10,000円分が費用である減価償却費に変わっている

直接法のイメージ

直接法のイメージは次のようになります。

- 取得原価:10万円

- 残存価額:1万円

- 耐用年数:3年

この図は減価償却のイメージそのものです。このイメージで直接法をつかんでおきましょう。

直接法の問題点:いくらで取得したのかわからなくなる

直接法は分かりやすいところが長所なのですが、欠点もあります。

減価償却をするたびに帳簿価額から減価償却費を引いていくので、直接法だと総勘定元帳を見ただけでは取得原価がいくらか分からなくなってしまうのです。

固定資産台帳を見れば分かるのですが、欠点であることに変わりありません。

「総勘定元帳を見ただけでは取得原価がいくらか分からない」という欠点を補う記帳方法が次の間接法です。

間接法:減価償却累計額という勘定科目を使う方法

建物の帳簿価額が100,000円、計算の結果求まった建物の減価償却費が10,000円だとします。このときの減価償却費の仕訳は直接法では次のようになります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 10,000 | 建物 | 10,000 |

この例と同じ例を使って間接法での仕訳を考えてみましょう。

直接法の欠点を補うのが間接法です。直接法の欠点は取得原価が分からないところにあります。

取得原価が分からないという欠点を補うためには、減価償却費を取得原価から直接引かないようにしなければなりません。

つまり直接法の『(貸)建物10,000』が変わってくるということです。『(借)減価償却費10,000』は同じです。

では、貸方はどのように記入するのでしょうか。間接法では減価償却累計額という勘定科目を使います。『(貸)減価償却累計額10,000』とするのです。

まとめると次のようになります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 10,000 | 減価償却累計額 | 10,000 |

減価償却累計額は、これまでの減価償却費を積み重ねたものです。

決算時に減価償却費の仕訳を切るまでは前期までの減価償却費の合計、減価償却費の仕訳を切ったあとは今期終了時点での減価償却費の合計を表します。

このように減価償却累計額を貸方に記入することで、『取得原価-減価償却累計額=帳簿価額』という関係を作ることができます。こうすることで取得原価を総勘定元帳に残したまま帳簿価額を表せるのです。

減価償却累計額という勘定科目は非常に理解しづらい勘定科目です。

減価償却累計額という勘定科目については「【減価償却累計額とは】勘定科目の性質をわかりやすく【負債じゃないのはなぜ?】」で詳しく解説しています。

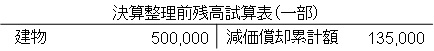

間接法の残高試算表

先ほどの例で決算整理前残高試算表の一部を書くと、次のようになります。

そして、決算整理仕訳である次の仕訳を切ります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 10,000 | 減価償却累計額 | 10,000 |

この仕訳を切ったあとの決算整理後残高試算表を書くと次のようになります。

次の3点を確認しておいてください。

- 試算表(総勘定元帳)を見ただけで取得原価が分かる

- 建物にある金額は取得原価である

- 建物にある金額(取得原価)から減価償却累計額を引くと帳簿価額が求まる

間接法のイメージ

間接法のイメージは次のようになります。

- 取得原価:10万円

- 残存価額:1万円

- 耐用年数:3年

直接法よりも少々複雑になります。ちなみに表でまとめると次ようになります。

| 年数 | 1年目 | 2年目 | 3年目 |

|---|---|---|---|

| 期首帳簿価額 | 10万円 | 7万円 | 4万円 |

| 期首減価償却累計額 | 0万円 | 3万円 | 6万円 |

| 減価償却費 | 3万円 | 3万円 | 3万円 |

| 期末帳簿価額 | 7万円 | 4万円 | 1万円 |

| 期末減価償却累計額 | 3万円 | 6万円 | 9万円 |

| 帳簿価額+減価償却累計額 | 10万円 | 10万円 | 10万円 |

減価償却費の金額(3万円)ずつ帳簿価額が減り、減価償却累計額が増えています。また、期首であっても期末であっても、『帳簿価額+減価償却累計額=取得原価』という式は成り立ちます。

このような形で間接法をつかんでおきましょう。

有形固定資産の減価償却の仕訳の出題例

直接法か間接法かは減価償却累計額があるかどうかで見分ける

問題文に直接法か間接法か書いてあればすぐに分かります。しかし、いつもそうとは限りません。問題文に直接法とも間接法とも書いていない場合があるのです。

では、そういう場合どのように見分ければいいのでしょうか。

答えは問題文または解答欄に『減価償却累計額』があれば間接法、なければ直接法です。

会計期間の途中で固定資産を取得した場合は直接法であっても間接法であっても減価償却累計額という勘定は存在しません。

しかし、会計期間の途中で固定資産を取得した場合は必ず直接法か間接法か書いてあります。

もしくは、前期以前に取得した固定資産もあって、前期以前に取得した固定資産に減価償却累計額の勘定科目があるかで判断できます。

直接法か間接法か判別できなかった問題は見たことがありませんので心配しなくて大丈夫です。

建物の減価償却(定額法)の仕訳

この問題を解いてみましょう。この問題は直接法とも間接法とも書いていませんが、決算整理前試算表(一部)に減価償却累計額があるので、記帳方法は間接法です。

また、減価償却費は(取得原価500,000円×90%÷耐用年数10年=)で45,000円です。

よって仕訳は次のようになります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 45,000 | 減価償却累計額 | 45,000 |

ちなみに、簿記検定では間接法の方がよく出題されます。間接法を中心に学習することをお勧めします。

【まとめ】簿記3級の減価償却の仕訳【定額法・月割計算も解説】

減価償却とは「減った価値に見合った分をなくすこと」で、固定資産を使うことで減った価値を費用として認識することです。

年間の減価償却費は「(取得原価-残存価額)÷耐用年数」という計算式で求めることができます。

残存価額は使い終わった後の価値のことで、残存価額は取得価額の10%と設定されることがほとんどです。

残存価額が10%と設定されている場合の年間の減価償却費は「取得原価×90%÷耐用年数」という計算式で求めることができます。

減価償却費は月割りで計算します。減価償却費を月割りで計算する場合、1ヶ月未満の月は1ヶ月に繰り上げて計算します。

減価償却累計額はこれまでの減価償却費を積み重ねたもので、間接法で使う勘定科目です。「取得原価-減価償却累計額=帳簿価額」という関係が成り立ちます。

- 弊社が運営している【簿記革命3級】は、当サイト「暗記不要の簿記独学講座-簿記3級」を大幅に加筆修正したテキストと、テキストに完全対応した問題集がセットの通信講座です。私とともに簿記3級の合格を目指して勉強したい方は簿記3級通信講座【簿記革命3級】をご検討ください。

- 簿記3級を効果的に身につけるためには、効果的な勉強方法で勉強することが大切です。簿記3級の勉強法については「簿記1級にラクラク受かる勉強法-簿記3級の勉強方法」で詳しく解説しています。

- 簿記3級の独学に向いたテキストについては「日商簿記3級テキストおすすめ9選【2022年版】独学初心者におすすめ」で詳しく解説しています。

コメント